Sẽ tiếp tục giảm lãi suất

Ngay từ đầu năm 2025, Ngân hàng Nhà nước đã thông báo cho các tổ chức tín dụng về mục tiêu phấn đấu tăng trưởng tín dụng 16%, tương đương với khoảng 2,5 triệu tỷ đồng vốn sẽ được đưa ra thị trường trong năm nay.

Ngân hàng Nhà nước cũng đã nhiều lần chỉ đạo các ngân hàng giảm chi phí và sẵn sàng chia sẻ một phần lợi nhuận để hạ lãi suất cho vay, nhằm hỗ trợ người dân và doanh nghiệp tiếp cận nguồn tín dụng với chi phí thấp.

Hưởng ứng chính sách này, Nam A Bank đã triển khai chương trình cho vay ưu đãi cho các đối tượng trong chuỗi giá trị ngành thủy sản, với lãi suất cho vay chỉ từ 3,25%/năm. Đây là sản phẩm giúp ngân hàng thực hiện nhiệm vụ liên quan đến gói tín dụng ưu đãi quy mô 60.000 tỷ đồng do Ngân hàng Nhà nước triển khai. Trong đó, Nam A Bank đã nâng quy mô gói tín dụng từ 6.000 tỷ đồng lên 10.000 tỷ đồng, với lãi suất thấp hơn 1-2% so với mức thông thường.

Bên cạnh đó, Nam A Bank cũng triển khai gói cho vay nhà ở xã hội với quy mô 5.000 tỷ đồng, lãi suất ưu đãi trong 5 năm đầu chỉ 6,1%/năm, và một loạt các gói tín dụng ưu đãi quy mô 2.000 tỷ đồng, lãi suất chỉ từ 6%/năm cho khách hàng cá nhân và doanh nghiệp.

Trong khi đó, Sacombank đã tung ra gói cho vay 20.000 tỷ đồng với lãi suất chỉ từ 4%. Cụ thể, khách hàng cá nhân và doanh nghiệp có thể chọn vay ngắn hạn với lãi suất ưu đãi từ 4%/năm hoặc vay trung và dài hạn với lãi suất chỉ từ 6,5%/năm.

LPBank cũng triển khai gói tín dụng ưu đãi với hạn mức 8.000 tỷ đồng, lãi suất từ 4,8%/năm, dành cho các doanh nghiệp hiện hữu và các doanh nghiệp mới.

Tương tự, SHB đã triển khai chương trình tín dụng ưu đãi với quy mô 11.000 tỷ đồng, cấp tín dụng với lãi suất từ 6,2%/năm cho khách hàng doanh nghiệp.

Kết quả khảo sát quý II/2025 của Ngân hàng Nhà nước cho thấy, thanh khoản của hệ thống trong quý I/2025 tiếp tục duy trì trạng thái "tốt", với mức cải thiện cao hơn so với quý trước và vượt kỳ vọng. Các tổ chức tín dụng dự báo tình hình thanh khoản sẽ tiếp tục được cải thiện trong quý II và cả năm 2025.

Nhu cầu về vốn sẽ tăng trở lại

Kết quả điều tra của Ngân hàng Nhà nước cho thấy, các tổ chức tín dụng dự báo dư nợ tín dụng toàn hệ thống sẽ tăng bình quân 4,39% trong quý II và tăng 16,4% trong năm 2025. Tính đến ngày 20/3, tín dụng đã tăng gần 2% so với đầu năm.

Ông Võ Hoàng Hải, Phó tổng giám đốc Ngân hàng Nam A, cho biết, với yêu cầu từ Chính phủ và Ngân hàng Nhà nước về việc các ngân hàng giảm chi phí để hạ lãi suất cho vay hỗ trợ doanh nghiệp, kích cầu tín dụng và thúc đẩy tăng trưởng kinh tế đạt 8%, lãi suất khó có thể tăng mạnh trong năm nay. Lãi suất huy động cũng đang giảm dần theo chỉ đạo của Ngân hàng Nhà nước nhằm giảm chi phí đầu vào.

Hiện tại, lãi suất cho vay đối với khách hàng doanh nghiệp dao động từ 4-6%/năm và đối với khách hàng cá nhân từ 6-8%/năm. Với áp lực tỷ giá giảm và khả năng Cục Dự trữ Liên bang Mỹ (Fed) sẽ cắt giảm lãi suất USD thêm 2 lần trong năm nay, chính sách tiền tệ của Việt Nam có thể tiếp tục duy trì sự nới lỏng, tạo điều kiện cho các ngân hàng đưa dòng vốn rẻ ra thị trường. Ngân hàng Nhà nước đã cấp room tín dụng cho các ngân hàng ngay từ đầu năm và các ngân hàng sẽ nỗ lực sử dụng hết hạn mức tín dụng này trong năm nay.

Theo ông Hải, việc cấp room tín dụng ngay từ đầu năm tạo thuận lợi cho các ngân hàng. Đặc biệt, trong bối cảnh tập trung mọi nguồn lực để thúc đẩy tín dụng và hỗ trợ tăng trưởng kinh tế, hạn mức tín dụng cấp đầu năm có thể chỉ là tối thiểu, và khi các ngân hàng đạt được mức tăng trưởng tích cực, Ngân hàng Nhà nước sẽ cấp thêm room tín dụng để tạo dư địa cho các ngân hàng mở rộng hoạt động cho vay.

“Tín dụng đã có dấu hiệu phục hồi trong những tháng đầu năm, với tăng trưởng tín dụng toàn ngành đạt gần 2% tính đến ngày 20/3 và kỳ vọng sẽ cải thiện dần từ cuối quý II/2025. Nhu cầu vốn của khách hàng thường tăng vào các quý cuối năm, đặc biệt khi lãi suất thấp và thị trường bất động sản đang hồi phục. Ngân hàng và các công ty tài chính cũng đang đẩy mạnh cho vay tiêu dùng cá nhân”, ông Hải chia sẻ.

Nguồn: https://baodaknong.vn/lai-suat-du-bao-se-giam-them-trong-thoi-gian-sap-toi-248495.html

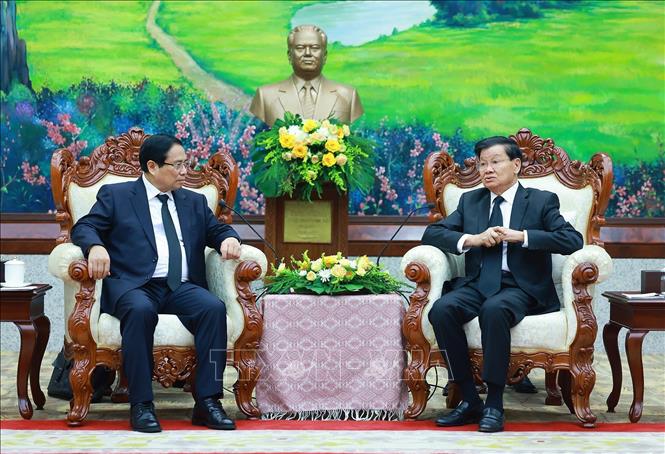

![[Ảnh] Thủ tướng Phạm Minh Chính chủ trì Phiên họp Chính phủ thường kỳ tháng 3](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/6/8393ea0517b54f6791237802fe46343b)

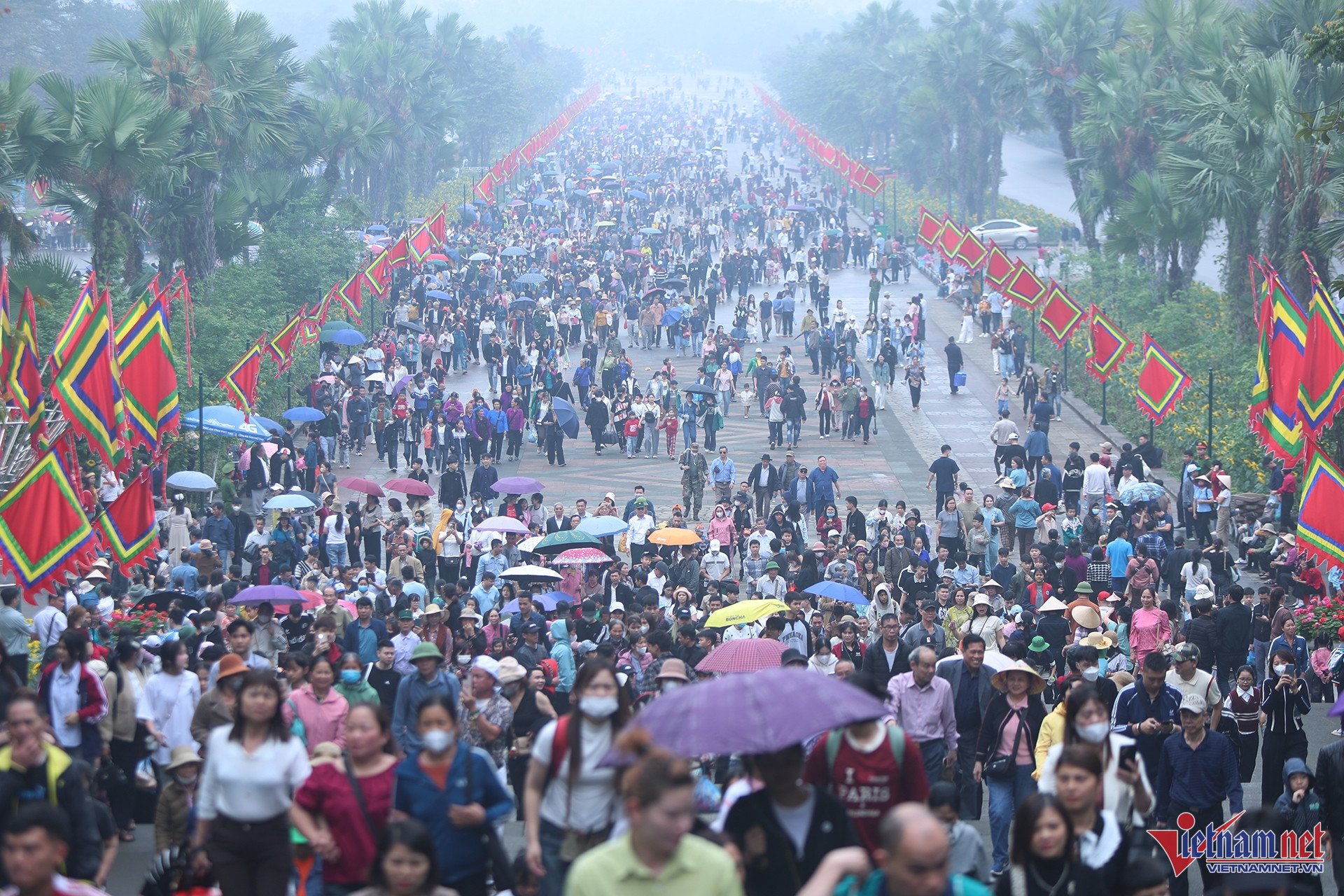

![[Ảnh] Long trọng Lễ Giỗ Tổ Hùng Vương tại Pháp](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/6/786a6458bc274de5abe24c2ea3587979)

![[Ảnh] Đoàn cứu nạn, cứu hộ Việt Nam chia sẻ nỗi mất mát với người dân vùng động đất Myanmar](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/4/6/ae4b9ffa12e14861b77db38293ba1c1d)

Bình luận (0)